Steuerguthaben für Investitionen in neue Anlagegüter

1. Vorbemerkung

Art. 18; DL 24.6.2014 Nr. 91 ist am 25.6.2014 in Kraft getreten und wurde dann in das Gesetz vom 11.8.2014 Nr. 116 unmgewandelt; mit dieser Verordnung wurde ein Steuerguthaben für Unternehmen eingeführt, mit dem Investitionen in neue Anlagegüter gefördert werden sollen, die in Produktionsstätten verwendet werden, die in Italien gelegen sind.

Mit Rundschreiben vom 19.2.2015 Nr. 5 hat die Agentur für Einnahmen amtliche Klärungen hinsichtlich der neuen Begünstigung veröffentlicht.

In der Folge wird der sog. “bonus Investimenti” im Lichte dieser Klärungen analysiert.

2 Steuerzahler, welche das Steuerguthaben in Anspruch nehmen können

Die Begünstigung kann von allen Steuerzahlern in Anspruch genommen werden, welche Einkünfte aus Unternehmen erwirtschaften, unabhängig von der Art der Buchführung oder vom Besteuerungsmodus.

Somit können also auch:

- Einzelunternehmer, welche den neuen begünstigten Besteuerungsmodus ex Gesetz 190/2014 anwenden;

- Einzelunternehmer, welche den begünstigten Besteuerungsmodus für Jungunternehmer („regime di vantaggio“) ex 27, DL 98/2011 anwenden;

- Landwirtschaftliche Unternehmer, wenn sie die Limits ex 32 TUIR überschreiten und somit auch Einkünfte aus Unternehmen erwirtschaften;

- nichtgewerbliche Körperschaften (im Hinblick auf die Einkünfte aus Unternehmen aus der gewerblichen Tätigkeit);

- und Betriebsstätten von nicht ansässigen Steuerzahlern

die Begünstigung in Anspruch nehmen, ebenso wie neu gegründete Gesellschaften.

Betriebe, die in Branchen tätig sind, welche im Zusammenhang mit “bestimmten gefährlichen Substanzen” ein hohes Unfallrisiko am Arbeitsplatz aufweisen, können die Begünstigung nur dann genießen, wenn sie die Vorschriften und Verpflichtungen ex DLgs. 334/99 einhalten.

Freiberufler sind dagegen vom besprochenen Steuerguthaben ausgenommen.

3. Objektiver Anwendungsbereich

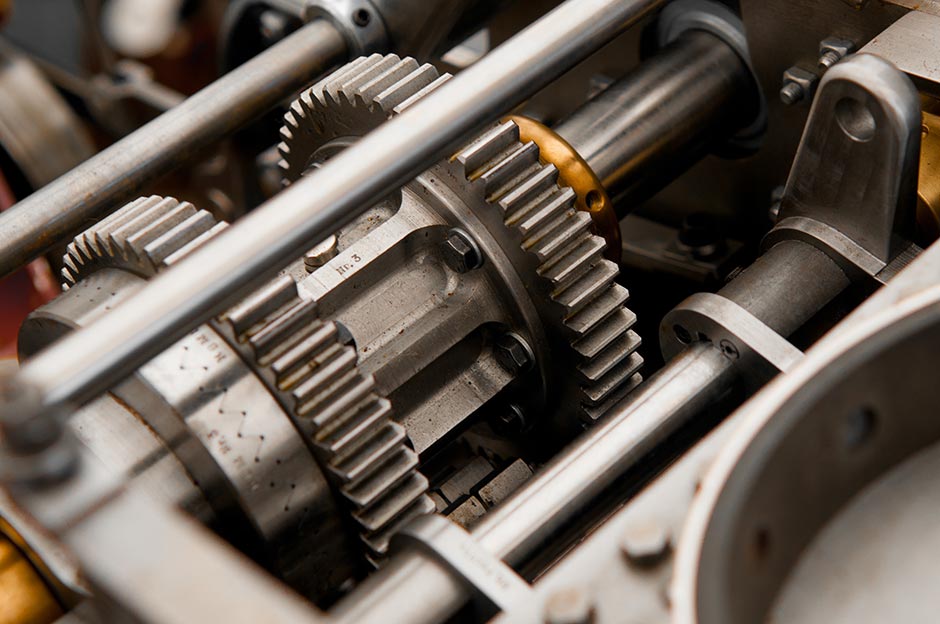

Begünstigt werden Investitionen in neue Anlagegüter („macchinari ed apparechiature“), welche in Abschnitt 28 der ATECO-Tabelle 2007 aufgelistet sind, und die in Produktionsstätten verwendet werden, die in Italien gelegen sind („destinati a strutture produttive ubicate in Italia”).

3.1 Anlagegüter, deren Ankauf begünstigt wird

Abschnitt 28 der ATECO-Tabelle 2007 listet Maschinen bzw. Geräte auf, welche „mechanisch oder thermisch in einem Verarbeitungsprozess einwirken“.

Es sind dies etwa:

- Maschinen für „allgemeine Verwendung“ („di impiego generale“);

- Maschinen für die Land- und Forstwirtschaft;

- Maschinen für die Metallformung und sonstige Verwendung als Werkzeuge („macchine utensili“);

- Maschinen für Sonderzwecke („per impieghi speciali“), etwa jene in der Textil- und Papierbranche.

Die besprochene Verordnung fördert ausdrücklich nur neue Anlagegüter, also solche, die noch von keinem anderen Steuerzahler verwendet wurden.

Die geförderten Güter müssen in der Ausübung der Unternehmenstätigkeit verwendet werden („devono essere strumentali all’attività esercitata dall’impresa beneficiaria“).

3.2 Anlagegüter, deren Ankauf nicht begünstigt wird

Ausgeschlossen sind Investitionen in Güter, die nicht unter Abschnitt 28 der ATECO-Tabelle 2007 aufgelistet sind, im besonderen Immobilien, Autos und Computer (es sei denn, die Computer sind ein unabdingbares Bestandteil für die Güter aus der ATECO-Klasse 28).

Nicht gefördert werden des weiteren Investitionen:

- mit einem Wert von unter 10.000,00 Euro pro Einheit (dieser Wert bezieht sich auf ein Investitionsvorhaben in seiner Gesamtheit und nicht auf die einzelnen Güter); bei der Bestimmung dieses Wertes sind auch Nebenkosten wir Transport und Montage und die ggfs. nicht abzugsfähige Vorsteuer zu berücksichtigen;

- in gebrauchte Güter (“beni a qualunque titolo già utilizzati”);

- in Waren und Gebrauchsgüter (z.B Toner).

3.3 Modalitäten der durchführung der Investitionen

Die Investitionen können durch:

- Ankauf;

- leasing;

- und Werkverträge realisiert werden.

4 Bezugszeitraum

Die Förderung betrifft Investitionen im Zeitraum vom 25.6.2014 bis zum 30.6.2015.

Wie die Agentur für Einnahmen klargestellt hat, reift das Guthaben für Steuerzahler, deren Besteuerungszeitraum mit dem Kalenderjahr zusammenfällt, in zwei Besteuerungszeiträumen an:

- 2014 für die Investitionen im Zeitraum vom 25.6.2014 -12.2014;

- 2015 für die Investitionen im Zeitraum vom 1.1.2015 -6.2015.

Maßgeblich für die Bestimmung des Zeitpunkts der Investition ist:

- für bewegliche Güter der Zeitpunkt der Versendung bzw. Übergabe bzw. – falls später – jener, in dem das Eigentum oder ein sonstiges Realrecht an den Käufer übergeht.

- für Dienstleistungen der Zeitpunkt, in dem sie abgeschlossen sind;

- für Werkverträge der Zeitpunkt, in dem die Arbeiten abgeschlossen sind, oder aber der Zeitpunkt, in dem der Baufortschritt („stato di avanzamento dei lavori“ bzw. SAL) vom Auftraggeber abgenommen wird;

- bei Leasing der Zeitpunkt der Übergabe („consegna“).

5 Berechnung des Steuerguthabens

Die Begünstigung besteht in einem Steuerguthaben von 15% der Differenz zwischen

- den Aufwendungen im Besteuerungszeitraum (2014 oder 2015) und

- den entsprechenden Aufwendungen in den fünf vorangegangenen Besteuerungszeiträumen; der Besteuerungszeitraum mit den höchsten Investitionen kann aus der Berechnung des Durchschnitts ausgenommen werden.

Wie die Agentur für Einnahmen klargestellt hat, ist der Bezugszeitraum für diesen Durchschnitt somit:

- 2009-2013für Investitionen im Jahr 2014 (25.6.2014 – 31.12.2014);

- 2010-2014für Investitionen im Jahr 2015 (1.1.2015 – 30.6.2015).

Nachdem der Besteuerungszeitraum mit den höchsten Investitionen aus der Berechnung des Durchschnitts ausgenommen werden kann, ist die Summe also durch 4 und nicht durch 5 zu teilen.

5.1 Unternehmen, die seit weniger als fünf Jahren bestehen

Unternehmen, welche zum 25.6.2014 (dem Datum des Inkrafttretens von DL 91/2014) seit weniger als fünf Jahren tätig sind, berechnen den Vorjahresdurchschnitt auf der Grundlage alle vorherigen Besteuerungszeiträume; der Besteuerungszeitraum mit den höchsten Investitionen kann auch in diesem Fall aus der Berechnung des Durchschnitts ausgeschlossen werden.

5.2 Neugründungen

Die Begünstigung kann auch von Steuerzahlern in Anspruch genommen werden, welche nach dem 25.6.2014 (dem Datum des Inkrafttretens von DL 91/2014) gegründet wurden; in diesem Fall steht das Steuerguthaben auf sämtliche angefallenen Investitionen in die vorgesehenen Güter zu.

6. Modalitäten der Inanspruchnahme des Guthabens

Das besprochene Steuerguthaben:

- wird in drei gleichbleibenden jährlichen Raten in Anspruch genommen;

- es kann im Sinne von Art. 17, DLgs. 241/97 per Vordruck F24 verrechnet werden

6.1 Beginn der Nutzung

Der erste der drei Teilbeträge kann jedoch erst ab dem 1. Januar des zweiten Besteuerungszeitraums nach jenem verrechnet werden, in dem die Investition durchgeführt wurde.

Wie die Agentur für Einnahmen klargestellt hat, ist dies:

- bei Investitionen im Jahr 2014 (vom 25.6.2014 bis zum 31.12.2014) also ab dem 1.1.2016;

- bei Investitionen im Jahr 2015 (vom 1.2015 – 30.6.2015) ab dem 1.1.2017

Wie die Agentur für Einnahmen des weiteren klargestellt hat, können der zweite und der dritte Teilbetrag dann ab dem 1. Januar des dritten bzw. vierten Besteuerungszeitraums nach jenem verrechnet werden, in dem die Investition durchgeführt wurde, und somit:

- bei Investitionen im Jahr 2014 (vom 25.6.2014 bis zum 31.12.2014) ab dem 1.1.2017 und 1.1.2018;

- bei Investitionen im Jahr 2015 (vom 1.2015 – 30.6.2015) ab dem 1.1.20118 und 1.1.2019

Wie die Agentur für Einnahmen schließlich noch klargestellt hat, kann ein eventuell in einem Jahr ganz oder auch teilweise nicht verrechneter Teilbetrag (etwa weil er Gewinn kleiner war das der Teilbetrag selbst):

- im Folgejahr verrechnet werden, gemäß den selben Modalitäten;

- und ergänzt somit jenen Teilbetrag, der naturaliter in diesen Besteuerungszeitraum fällt.

6.2 Angaben in der Steuererklärung

Das Steuerguthaben muss im Abschnitt RU:

- der Steuererklärung für den Besteuerungszeitraum angegeben werden, in dem es angereift ist (also in dem die Investitionen getätigt wurden);

- Und in den Steuererklärungen für die Folgejahre, solange es genutzt wird;

6.3 Limit von 250.000,00 Euro für die Verwendung von Steuerguthaben aus dem Abschnitt RU – ausschluss

Im Hinblick auf das besprochene Steuerguthaben kommt das Limit ex Art. 1, Abs. 53, Gesetz 244/2007 für die Verwendung von Steuerguthaben aus dem Abschnitt RU des Vordrucks UNICO (250.000,00 Euro) nicht zur Anwendung.

Das Steuerguthaben kann also auch dann voll genutzt werden, wenn der jährliche Teilbetrag über 250.000 Euro liegt.

6.4 Ausschluss vom Limit für die jährliche Verrechnung im Vordruck F24

Die Verrechnung des besprochenen Steuerguthabens unterliegt auch nicht:

- dem “allgemeinen” Limit für die Verrechnungen im Vordruck F24 ex Art. 34, Gesetz 388/2000, das mit Wirkung zum 1.1.2014 auf 000,00 Euro angehoben wurde;

- dem Verbot der Verrechnung im Vordruck F24 ex Art. 31, Abs. 1, DL 78/2010 (umgewandelt in das Gesetz 122/2010), bei bestehenden Steuerschulden, die

- aus Steuerrollen bzw. vollstreckbaren Festsetzungsbescheiden resultieren, die ab dem 1.10.2011 ausgestellt wurden;

- wenn ihr Betrag über 1.500,00 Euro liegt;

- und die Zahlungsfrist bereits abgelaufen ist.

7. Steuerrechtliche Behandlung des Guthabens

Das besprochene Steuerguthaben:

- fließt nicht in die Bemessungsgrundlage der Einkommensteuern ein, ebensowenig in jene der regionalen und kommunalen Zusatzsteuern;

- es fließt auch nicht in die IRAP-Bemessungsgrundlage ein;

- es wird bei der Bestimmung der Passivzinsen, die im Sinne von Art. 61 TUIR vom Einkommen aus einer unternehmerischen Tätigkeit abzugsfähig sind, nicht berücksichtigt;

- und es wird auch bei der Bestimmung der Gemeinkosten und der übrigen Aufwendungen (außer Zinsen), die im Sinne von Art. 109, Abs. 5 TUIR vom Einkommen aus einer unternehmerischen Tätigkeit abzugsfähig sind, nicht berücksichtigt;

8. Widerruf der Begünstigung

Das Steuerguthaben wird widerrufen:

- wenn die begünstigten Güter vor Ablauf des zweiten Besteuerungszeitraums nach dem Ankauf veräußert oder unternehmensfremden Zwecken zugeführt werden (für Steuerzahler, deren Steuer- mit dem Kalenderjahr zusammenfällt, wäre dies bei Gütern, die 2014 erworben wurden, also der12.2015);

Wie die Agentur für Einnahmen klargestellt hat:

- Die Investitionen im Jahr 2014 (vom 25.6.2014 bis zum 31.12.2014) müssen bis zum12.2015 im Vermögens des Unternehmens verbleiben

- Die Investitionen im Jahr 2015 (vom 1.2015 – 30.6.2015 müssen bis zum 31.12.2016 im Vermögens des Unternehmens verbleiben

Das Steuerguthaben wird auch dann widerrufen, wenn die begünstigten Güter vor Ablauf des viertem Besteuerungszeitraums (Frist ex Art. 43, Abs. 1 DPR 600/73) nach jenem, in dem die Einkommensteuererklärung für das Jahr des Ankaufs der Güter vorzulegen ist, in Produktionsstätten verbracht werden, die nicht im Staatsgebiet liegen (auch dann, wenn sie sich im Besitz des Steuerzahlers befinden, der die Begünstigung in Anspruch genommen hatte).

Somit:

- bei Ankauf im Besteuerungszeitraum 2014 und Angabe des Guthabens in UNICO 2015 (Vorlage bis zum9.2015) wird das Guthaben widerrufen, wenn es bis zum 31.12.2019 in Produktionsstätten verbracht werden, die nicht im Staatsgebiet liegen;

- bei Ankauf im Besteuerungszeitraum 2015 und Angabe des Guthabens in UNICO 2016 (Vorlage bis zum9.2016) wird das Guthaben widerrufen, wenn es bis zum 31.12.2020 in Produktionsstätten verbracht werden, die nicht im Staatsgebiet liegen;

9. Vereinbarkeit mit anderen begünstigungen

Obwohl die Rechtsquelle selbst auf diesen Aspekt nicht ausdrücklich eingeht, ist das besprochene Steuerhuthaben mit anderen Begünstigungen vereinbar, vorbehaltlich anderslautender Bestimmungen ebendieser anderen Begünstigungen.

Unter anderem dürfte das Guthaben vereinbar sein mit („cumulabile“):

- der „Unterstützung für das Wirtschaftswachstum“ („aiuto alla crescita economica“) ACE im Sinne von Art. 1, DL 201/2011;

- der sog. “Nuova Sabatini” ex 2, DL 69/2013 jedoch mit den Einschränkungen ex DM 27.11.2013;

- dem Steuerguthaben für Forschung und Entwicklung im Sinne von 3, DL 145/2013;

- dem Steuerguthaben für den Umbau von Hotels ex 10, DL 83/2014.

Das Steuerguthaben für neue Investitionen kann dagegen mit dem IRPEF/IRES-Absetzbetrag von 55% für energetische Sparmaßnahmen ex Art. 1, Abs. 344 – 345, Gesetz 296/2006 und nachfolgende Ergänzungen und Abänderungen nicht gemeinsam in Anspruch genommen werden.